[ad_1]

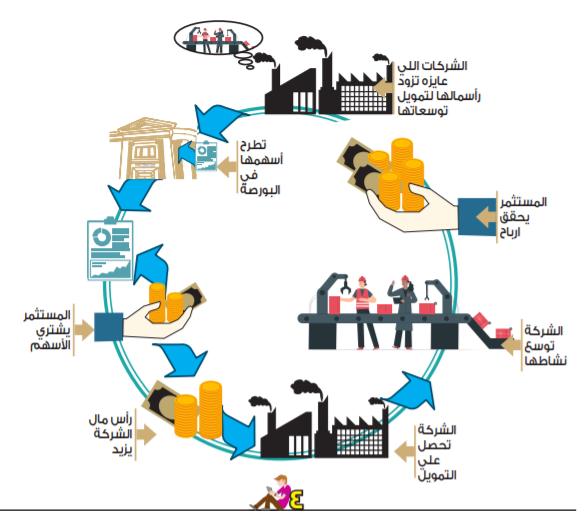

س- بدايةً.. ماذا تعني البورصة؟

ج- البورصة هي سوق منظم لبيع وشراء الأوراق المالية وهي (الأسهم والسندات ووثائق صناديق المؤشر ووثائق صناديق الاستثمار).

– يتم تحديد سعر الأوراق المالية بناءً على العرض والطلب مثل أي سلعة أخرى تباع في سوق.

– شراء المستثمر أوراق مالية في شركة يضعك شريك مع الحكومة والقطاع الخاص في مختلف القطاعات الاقتصادية.

– كلما تحسن الاقتصاد، ترتفع حصتك في الشركة ويزيد مكسبك؛ لأن النمو الاقتصادي بتحققه شركات معظمها مقيد بالبورصة، ويمكن شراء أسهمها.

الاستثمار في البورصة

س- وما هو الفرق بين الأسهم والسندات، وماذا يعني مؤشر؟

ج- الفرق ببساطة بين الأسهم والسندات، أن الشركة إذا أرادت توسيع مشروعاتها تحتاج إما للاقتراض من أشخاص وترد هذه الأموال فهذا هو السند أما أن تحصل على أموال للتوسعة مقابل أن يكون هذا المستثمر شريك وله نسبة من الأرباح فهذا هو السهم، وفي السابق كانت الأسهم عبارة عن ورق مطبوع وحاليًا يتم حفظها في سجل إلكتروني في شركة مصر للمقاصة.

أما المؤشر فهو متوسط أسعار أسهم الشركات المكونة له، بمعنى أبسط أن المؤشر يعرف منه اتجاه السوق (صعودًا أو هبوطًا) وكل شركة يكون لها وزني نسبي في المؤشر، مثلًا لو تشجع فريق كرة قدم، فأنك ستكون مهتم بمعرفة مؤشرات أداء فريقك ومؤشرات أداء لاعبيك المفضل وهذا بالضبط مؤشر البورصة.

ومثال آخر لو مؤشر يضم 30 شركة، ارتفعت أسعار 20 شركة منهم ووزنهم النسبي 70% مثلًا وباقي الشركات سعرها ثابت في المؤشر، ستجد أن المؤشر ارتفع بنفس النسبة.

الفرق بين الأسهم والسندات

س- وكيف تستفيد من البورصة المصرية؟

ج- تستفيد من البورصة المصرية في الاستثمار والادخار فيها من خلال

1- في حال لديك وقت وأموال فائضة عن احتياجاتك الأساسية، لا بد أن تحسب مبلغ الاستثمار الذي ستشتري به الأسهم وتتابع استثمارك وإفصاحات الشركات وبعدها تحدد قرار البيع والشراء (وبهذا تكون تستثمر بنفسك في البورصة).

2- في حال لم يكن لديك وقت ولديك فلوس، لا بد أن تتعاقد مع مدير استثمار مرخص من الهيئة العامة للرقابة المالية، وتوضح له أهدافك الاستثمارية مثلًا لو عاوز تكسب ومستعد تتحمل الخسارة والمخاطرة، أو أنك لست مستعد تتحمل مخاطرة نهائيًا (وبهذا سوف تكون مستثمر من خلال مدير استثمار).

3- في حال لم يكن لديك وقت ومبلغ مالي قليل، يمكنك “التحويش” تدريجيًا بمبلغ محدد كل شهر في صناديق الاستثمار المتداولة في البورصة بشرط أن يكون التحويش لفترة طويلة.

وفكرة الإدخار التدريجي طويل الأجل أثبت في كافة أسواق العالم أنها أنسب الطرق للمستثمر الذي ليس لديه وقت لمتابعة تفاصيل الشركات التي يستثمر فيها.

متابعة أداء الأسهم

[ad_2]